مرز کارآمد (Efficient Frontier) چیست و نحوه استفاده سرمایه گذاران از آن

چکیده مقاله :

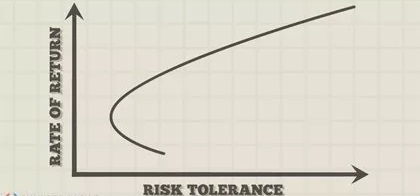

مرز کارآمد مجموعه ای از پرتفوی سرمایه گذاری است که انتظار می رود بالاترین بازده را در سطح معینی از ریسک ارائه دهد. اگر پرتفوی دیگری وجود نداشته باشد که بازدهی بالاتری را برای ریسک کمتر یا مساوی ارائه دهد، یک پورتفولیو کارآمد است. جایی که پرتفوی ها در مرز کارآمد قرار دارند به درجه تحمل ریسک سرمایه گذار بستگی دارد. مرز کارآمد یک خط منحنی است. زیرا هر افزایش ریسک منجر به بازده نسبتاً کمتری می شود. به عبارت دیگر، یک بازده حاشیه ای کاهشی به ریسک وجود دارد و منجر به انحنا می شود. تنوع بخشیدن به داراییهای موجود در پرتفوی شما منجر به افزایش بازده و کاهش ریسک میشود، که منجر به پرتفویی میشود که در مرز کارآمد قرار دارد. بنابراین، تنوع می تواند یک سبد کارآمد ایجاد کند که روی یک خط منحنی قرار دارد.

1- مرز کارآمد چیست؟

مرز کارآمد مجموعه ای از پرتفوی بهینه است که بالاترین بازده مورد انتظار را برای سطح مشخصی از ریسک یا کمترین ریسک را برای سطح معینی از بازده مورد انتظار ارائه می دهد. پرتفوی هایی که در زیر مرز کارآمد قرار دارند، کمتر از حد مطلوب هستند، زیرا بازده کافی برای سطح ریسک ارائه نمی کنند. پرتفوی هایی که در سمت راست مرز کارآمد قرار می گیرند، کمتر از حد بهینه هستند زیرا سطح ریسک بالاتری برای نرخ بازده تعریف شده دارند.

مفاهیم کلیدی

- مرز کارا شامل سبدهای سرمایه گذاری است که بالاترین بازده مورد انتظار را برای سطح خاصی از ریسک ارائه می دهد.

- انحراف استاندارد بازده در یک سبد ریسک سرمایه گذاری و ثبات در سود سرمایه گذاری را اندازه گیری می کند.

- کوواریانس کمتر بین اوراق بهادار پرتفوی منجر به انحراف استاندارد پرتفوی کمتر می شود.

- بهینهسازی موفقیتآمیز الگوی بازده در مقابل ریسک باید یک پورتفولیو را در امتداد خط مرزی کارآمد قرار دهد.

- پورتفولیوهای بهینه که مرزهای کارآمد را تشکیل می دهند، معمولاً درجه بالاتری از تنوع را نشان می دهند.

جهت آشنایی بیشتر می توانید مقاله زیر را با عنوان تحلیل آماری چیست مطالعه نمایید.

2- مفهوم مرز کارآمد efficient frontier

نظریه مرز کارآمد توسط هری مارکویتز برنده جایزه نوبل در سال 1952 معرفی شد و سنگ بنای نظریه پورتفولیو مدرن (MPT) است. نرخ های مرزی کارآمد پرتفوی ها (سرمایه گذاری ها) را در مقیاس بازده (محور y) در مقابل ریسک (محور x) ارزیابی می کند. نرخ رشد مرکب سالانه (CAGR) یک سرمایه گذاری معمولاً به عنوان مؤلفه بازده در حالی که انحراف استاندارد (سالانه شده) معیار ریسک را نشان می دهد، استفاده می شود.

مرز کارآمد از نظر گرافیکی پرتفوی هایی را نشان می دهد که بازده ریسک در نظر گرفته شده را به حداکثر می رساند. بازده به ترکیبات سرمایه گذاری که سبد را تشکیل می دهند بستگی دارد. انحراف استاندارد یک امنیت مترادف با ریسک است. در حالت ایدهآل، یک سرمایهگذار به دنبال پر کردن پرتفوی با اوراق بهادار با بازده استثنایی است، اما با انحراف استاندارد ترکیبی که کمتر از انحراف استاندارد تک تک اوراق است.

هر چه اوراق بهادار کمتر همگام شوند (کوواریانس کمتر)، انحراف معیار کمتر است. اگر این ترکیب از الگوی بهینه سازی بازده در مقابل ریسک موفقیت آمیز باشد، آن پورتفولیو باید در امتداد خط مرزی کارآمد قرار گیرد.

یکی از یافته های کلیدی این مفهوم، مزیت تنوع حاصل از انحنای مرز کارآمد است. این انحنا در آشکار کردن چگونگی بهبود نمایه ریسک/پاداش پرتفوی با تنوع بخشی جدایی ناپذیر است. همچنین نشان میدهد که بازدهی حاشیهای کاهشی به ریسک وجود دارد.

افزودن ریسک بیشتر به پورتفولیو، بازدهی برابری را به دست نمیآورد. پرتفویهای بهینه که مرز کارآمد را تشکیل میدهند، نسبت به نمونههای کمتر بهینه، که معمولاً تنوع کمتری دارند، درجه تنوع بیشتری دارند.

3- محدودیت های مرز کارآمد

مرز کارآمد بر روی مفروضاتی ساخته شده است که ممکن است موقعیت های واقعی را به درستی به تصویر نکشند. به عنوان مثال، فرض می کند که همه سرمایه گذاران منطقی فکر می کنند و از خطرات اجتناب می کنند. همچنین فرض میکند که نوسانات قیمتهای بازار به تعداد سرمایهگذاران بستگی ندارد و همه سرمایهگذاران از دسترسی یکسان به استقراض پول با نرخ بهره بدون ریسک برخوردار هستند.

چنین فرضیاتی همیشه درست نیستند، زیرا برخی از سرمایه گذاران ممکن است تصمیمات منطقی اتخاذ نکنند و برخی از سرمایه گذاران ریسک پذیر هستند. همه سرمایه گذاران نیز دسترسی برابر به وام گرفتن ندارند.

مرز کارآمد و نظریه پورتفولیو مدرن مفروضات زیادی دارند که ممکن است واقعیت را به درستی نشان ندهند. به عنوان مثال، یکی از مفروضات این است که بازده دارایی از توزیع نرمال پیروی می کند.

در واقعیت، اوراق بهادار ممکن است بازدهی (همچنین به عنوان ریسک دنباله دار شناخته می شود) را تجربه کنند که بیش از سه انحراف استاندارد از میانگین فاصله دارد. در نتیجه، گفته می شود که بازده دارایی از توزیع لپتوکورتیک یا توزیع دم سنگین پیروی می کند.

علاوه بر این، مارکویتز چندین فرض را در نظریه خود مطرح می کند، مانند اینکه سرمایه گذاران منطقی هستند و در صورت امکان از ریسک اجتناب می کنند، سرمایه گذاران کافی برای تأثیرگذاری بر قیمت های بازار وجود ندارند، و سرمایه گذاران دسترسی نامحدودی به استقراض و وام دادن پول با بهره بدون ریسک دارند.

با این حال، واقعیت ثابت میکند که بازار شامل سرمایهگذاران غیرمنطقی و ریسکجو میشود، شرکتکنندگان بزرگی در بازار هستند که میتوانند بر قیمتهای بازار تأثیر بگذارند، و سرمایهگذارانی هستند که دسترسی نامحدودی به استقراض و وام دادن پول ندارند.

4- مفروضات خاص

یک فرض در سرمایه گذاری این است که درجه ریسک بالاتر به معنای بازده بالقوه بالاتر است. برعکس، سرمایهگذارانی که ریسک پایینی میپذیرند، بازده بالقوه پایینی دارند. طبق نظریه مارکویتز، یک سبد بهینه وجود دارد که می تواند با تعادل کامل بین ریسک و بازده طراحی شود.

سبد بهینه به سادگی شامل اوراق بهاداری با بالاترین بازده بالقوه یا اوراق بهادار کم ریسک نمی شود. پرتفوی بهینه با هدف متعادل کردن اوراق بهادار با بیشترین بازده بالقوه با درجه ریسک قابل قبول یا اوراق بهادار با کمترین درجه ریسک برای سطح معینی از بازده بالقوه است. نقاطی در نمودار ریسک در مقابل بازده مورد انتظار که در آن پرتفوی بهینه قرار دارد به عنوان مرز کارآمد شناخته می شود.

فرض کنید یک سرمایه گذار ریسک پذیر از مرز کارآمد برای انتخاب سرمایه گذاری استفاده می کند. سرمایه گذار اوراق بهاداری را انتخاب می کند که در سمت راست مرز کارآمد قرار دارند. انتهای سمت راست مرز کارآمد شامل اوراق بهاداری است که انتظار می رود دارای درجه بالایی از ریسک همراه با بازده بالقوه بالا باشند که برای سرمایه گذاران با ریسک بالا مناسب است. برعکس، اوراق بهاداری که در سمت چپ مرز کارآمد قرار دارند برای سرمایه گذاران ریسک گریز مناسب هستند.

5- یک مرز کارآمد چگونه کار می کند؟

با ترسیم بازده مورد انتظار یک پرتفوی و انحراف استاندارد بازده نشان داده می شود. محور y از بازده مورد انتظار پرتفوی تشکیل شده است. محور x به عنوان انحراف استاندارد بازده برچسب گذاری می شود که معیاری برای ریسک است.

سپس یک پورتفولیو بر اساس بازده مورد انتظار و انحراف استاندارد بازده بر روی نمودار رسم می شود. نمونه کارها با مرز کارآمد مقایسه می شود. اگر یک پرتفوی در سمت راست نمودار ترسیم شود، نشان می دهد که سطح ریسک بالاتری برای پرتفوی داده شده وجود دارد. اگر در نمودار کم رسم شود، پورتفولیو بازده پایینی را ارائه می دهد.

6- اهمیت مرز کارآمد

مرز کارآمد پایه و اساس تئوری پرتفوی مدرن است، که این ایده است که چگونه سرمایه گذاران قصد دارند پرتفویی ایجاد کنند که بازده مورد انتظار را بر اساس سطح خاصی از ریسک به حداکثر برساند. این به سرمایه گذاران کمک می کند تا ریسک ها و بازده های بالقوه موجود در پرتفوی خود را درک کنند و نحوه مقایسه آنها را با مجموعه بهینه پرتفوی هایی که کارآمد در نظر گرفته می شوند، تجزیه و تحلیل کنند. انجام این کار به سرمایه گذاران کمک می کند تا استراتژی های سرمایه گذاری خود را با درک سطح ریسک مربوط به هر پرتفوی تغییر دهند.

لازم به ذکر است که هیچ مرز کارآمد واحدی برای همه وجود ندارد. هر یک برای هر سرمایهگذاری متفاوت است، زیرا به عوامل متعددی بستگی دارد – مانند تعداد داراییهای موجود در پرتفوی، صنعت داراییها، و درجه تحمل ریسک سرمایهگذار.

7- سوالات پرتکرار

چرا مرز کارآمد مهم است؟

انحنای مرز کارآمد به صورت گرافیکی مزیت تنوع را نشان میدهد و این که چگونه میتواند ریسک پرتفوی را در مقابل پروفایل پاداش بهبود بخشد.

پرتفوی بهینه چیست؟

پرتفوی بهینه، سبدی است که با تعادل کامل ریسک و بازده طراحی شده باشد. پرتفوی بهینه به دنبال متعادل کردن اوراق بهاداری است که بیشترین بازده ممکن را با ریسک قابل قبول دارند یا اوراق بهاداری با کمترین ریسک با بازده مشخص.

مرز کارآمد چگونه ساخته می شود؟

مرز کارآمد پرتفوی ها را در یک صفحه مختصات رتبه بندی می کند. ترسیم شده روی محور x ریسک است، در حالی که بازده روی محور y ترسیم می شود – انحراف استاندارد سالانه معمولاً برای اندازه گیری ریسک استفاده می شود، در حالی که نرخ رشد سالانه مرکب (CAGR) برای بازده استفاده می شود.

جمع بندی

مرز کارآمد شامل سبدهای سرمایه گذاری است که بالاترین بازده مورد انتظار را برای سطح خاصی از ریسک ارائه می دهد. از نظر گرافیکی پرتفوی هایی را نشان می دهد که بازده ریسک در نظر گرفته شده را به حداکثر می رساند و مزایای تنوع را نشان می دهد. برای استفاده از مرز کارآمد، یک سرمایه گذار ریسک پذیر، سرمایه گذاری هایی را انتخاب می کند که در سمت راست مرز قرار می گیرند. در همین حال، یک سرمایه گذار محافظه کارتر سرمایه گذاری هایی را انتخاب می کند که در سمت چپ مرز قرار دارند.

سئو ادیتور2025-12-19T01:08:03+03:30دسامبر 19, 2025|بدون ديدگاه

چکیده مقاله: سئو کلاه خاکستری یکی از تکنیک های بهینه سازی موتور جستجو است که میان سئو کلاه سفید و سئو کلاه سیاه قرار می گیرد. این روش ها معمولاً به استفاده از شیوه [...]

سئو ادیتور2025-12-05T21:34:41+03:30دسامبر 5, 2025|بدون ديدگاه

چکیده مقاله: در سال ۲۰۲۵ بحث سئو کلاه سیاه دوباره به عنوان يک موضوع جنجالی در حوزه بهينه سازی موتورهای جستجو مطرح شده است. با توجه به به روزرسانی های پي در پی الگوريتم [...]

سئو ادیتور2025-12-05T21:41:27+03:30دسامبر 5, 2025|بدون ديدگاه

چکیده مقاله: بهینه سازی هوش مصنوعی یا AIO به عنوان یکی از پیشرفته ترین رویکردهای دنیای فناوری امروز، بر افزایش کارایی، دقت و سرعت سیستم های هوشمند تمرکز دارد. این مفهوم تنها به بهبود [...]

مدیر2025-12-04T00:29:49+03:30دسامبر 4, 2025|بدون ديدگاه

چکیده مقاله: پرپلکسیتی یک موتور جستجوی هوش مصنوعی است که تلاش می کند جستجو در وب را به شکل هوشمند و پاسخ محور ارائه دهد. این ابزار به جای نمایش فهرست طولانی از لینک [...]

مدیر2025-12-01T00:45:09+03:30دسامبر 1, 2025|بدون ديدگاه

چکیده مقاله: انواع مدل های ChatGPT نسل مدل های ChatGPT از نسخه هاي ساده تر مانند GPT-3.5 تا خانواده هاي قدرتمندتر GPT-4 و نسخه هاي بهینه شده آن مانند GPT-4 Turbo و GPT-4o تکامل [...]

مدیر2025-11-28T23:50:42+03:30نوامبر 28, 2025|بدون ديدگاه

چکیده مقاله: انواع مدل های Gemini در سال های اخير به عنوان يکي از پيشرفته ترين خانواده هاي مدل هاي هوش مصنوعي معرفي شده اند و توانسته اند در زمينه هاي مختلف از جمله [...]